NIO: потенциал на перспективном рынке электрокаров сохраняется, несмотря на ужесточение конкуренции

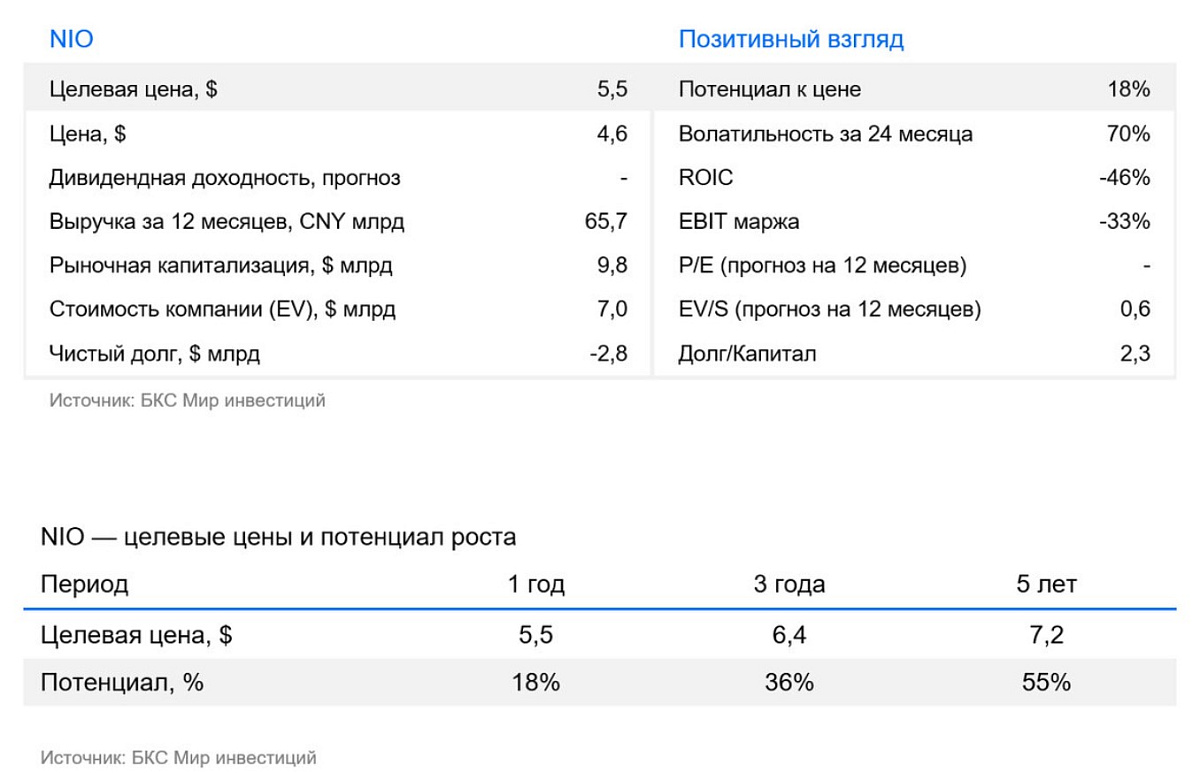

Сохраняем «Позитивный» взгляд на акции китайского производителя премиальных электромобилей NIO, но понижаем целевую цену на 12 месяцев до $5,5 за бумагу. Компания остается одним из ключевых игроков премиального сегмента NEV в Китае, несмотря на снижение рыночной доли и усиление конкуренции.

NEV (New Energy Vehicle) — зонтичный термин для «авто на новых источниках энергии», который шире, чем просто электромобили. Обычно к NEV относят полностью электрические машины (BEV), подключаемые гибриды (PHEV) и водородные автомобили на топливных элементах (FCEV), иногда отдельно выделяют EREV.

Стратегия расширения продуктовой линейки и фокус на более маржинальных SUV-моделях (внедорожниках) создают потенциал для роста и улучшения валовой маржи в 2026 году. Но инвестиционный кейс сильно зависит от способности менеджмента реализовать заявленный выход на операционную безубыточность, ведь рынок замедляется, а ценовая конкуренция высока.

NIO (NYSE: NIO) — китайский производитель премиальных электромобилей, ориентированный преимущественно на внутренний рынок. Разрабатывает и продает линейку электрических седанов и SUV, дополняя автомобильный бизнес экосистемой сервисов, включая цифровые услуги и фирменную инфраструктуру. У компании три бренда: NIO, ONVO и Firefly. NIO — это электромобили премиум-класса серий ET, ES и EC. Под брендом ONVO выходят более бюджетные семейные электромобили. Суббренд Firefly появился в конце 2024 г., он будет выпускать более бюджетные и компактные автомобили. Ключевой особенностью бизнес-модели NIO является система Battery-as-a-Service (BaaS), позволяющая покупателям приобретать автомобили без батареи с последующей подпиской, а также сеть станций быстрой замены батарей. Производство автомобилей полностью сосредоточено в Китае, а зарубежное присутствие ограничивается продажами и сервисной инфраструктурой без локальной сборки. Стратегия направлена на расширение модельного ряда и рост объемов для улучшения маржинальности и выхода на операционную безубыточность. NIO была основана в 2014 г.

Главное

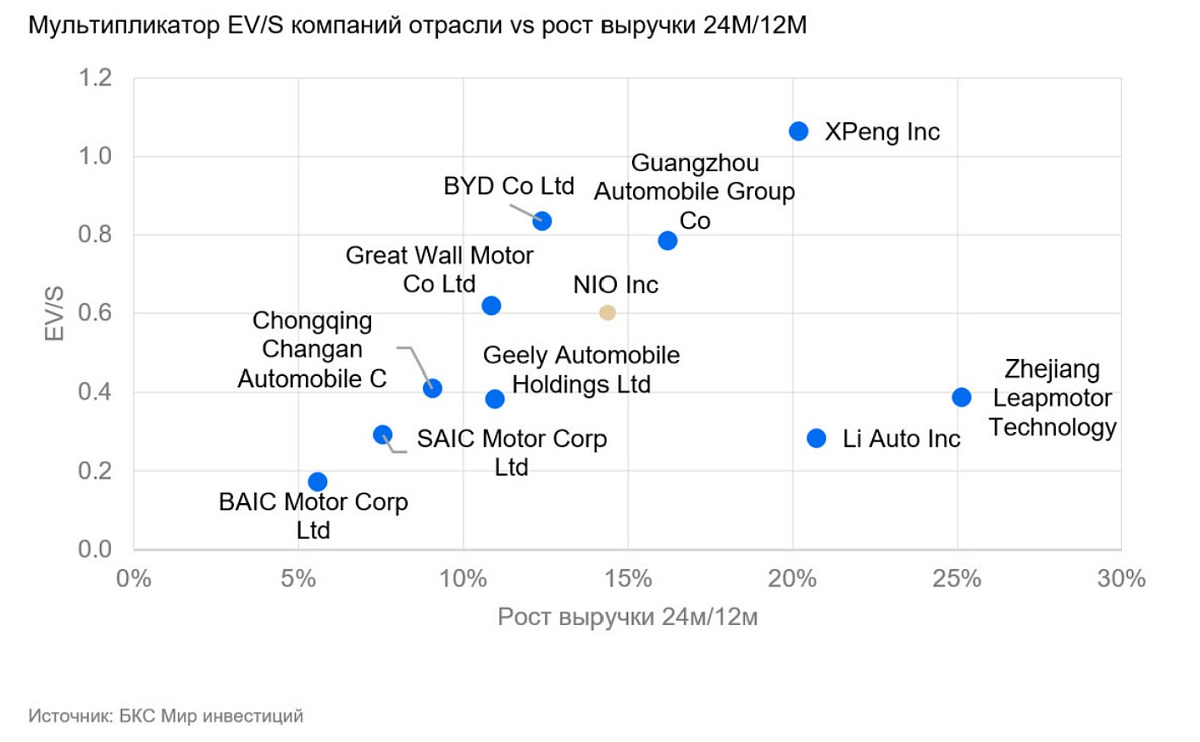

- Низкая оценка. Акции NIO торгуются с мультипликатором EV/Sales ~0,6х, близко к нижней границе сектора и уже отражает значительную часть операционных рисков

- Улучшение эффективности. Рост поставок и улучшение продуктовой линейки в 2026 г. создают условия для выхода на безубыточность по EBITDA

- Достаточная краткосрочная ликвидность. Чистая денежная позиция ограничивает риск краткосрочного финансового давления.

- Тактические катализаторы. Подтверждение роста валовой маржи или успешные запуски новых моделей могут краткосрочно поддержать переоценку акций

Рост рынка замедляется, а госстимулы снижаются

Китайский рынок электромобилей остается крупнейшим в мире и в 2025 году оценивался в 15 млн проданных NEV (транспорт на новых источниках энергии), что соответствует росту примерно 30% г/г. Все же в 2026 году темпы роста, по прогнозам, замедлятся до 10–15% по мере насыщения спроса. Доля NEV в продажах новых автомобилей уже превышает 50%, что свидетельствует о переходе рынка из фазы экспансии в стадию зрелости.

Одним из ключевых структурных трендов является взрывной рост числа моделей: в 2025 г. китайские компании выпустили 115 моделей, по планам в 2026 г. число новых моделей составит 119.

Особенно острой конкуренция становится в премиальном сегменте, где одновременно присутствуют китайские EV-бренды, технологические стартапы и международные автопроизводители, что приводит к каннибализации внутри сегмента и сокращению жизненного цикла моделей.

Каннибализация продаж — это ситуация, когда новая модель отбирает спрос у уже существующих того же бренда или компании, вместо того чтобы приносить чистый прирост. В итоге общий объем может почти не вырасти, а продажи просто «перетекут» внутри линейки.

На фоне этого продолжается ценовая война: средние транзакционные цены на NEV снизились примерно на 20% к началу 2023 года, а конкуренция все чаще принимает форму субсидированного финансирования. В 2026 г. дополнительным фактором давления станет сокращение господдержки, включая ожидаемое повышение налога на покупку NEV до ~5%, что может негативно повлиять на спрос краткосрочно.

Новые маржинальный модели — фокус стратегии

У NIO серьезная конкуренция на китайском рынке. Ее доля среди производителей автомобилей на новых источниках энергии (NEV) составляет около 2%. По итогам 2025 года NIO не вошла в десятку крупнейших производителей электрокаров Китая.

При этом NIO — один из ключевых игроков премиального сегмента NEV в Китае (модели стоимостью выше 300 тыс. юаней, в 2024 году — 40%), но рыночная доля снижается из-за усиления конкуренции китайских и международных производителей.

NIO расширяет продуктовый портфель, чтобы охватить нескольких ценовых сегментов и ускорить рост объемов на замедляющемся рынке NEV в Китае. В 2025–2026 гг. компания делает акцент на линейку SUV среднего и крупного класса (ES8/ES9, ES6/ES7), дополняя основной бренд NIO более массовыми суббрендами ONVO и Firefly. Потенциально это поддержит рост поставок до 450–500 тыс. автомобилей в 2026 году (325 тыс. в 2025г.), если запуск новых моделей будет успешным, а спроса сохранится.

Стратегия направлена на улучшение продуктовой линейки и повышение валовой маржи за счет более маржинальных моделей. Ключевые риски: ускоренный жизненный цикл моделей, каннибализация внутри портфеля и рост маркетинговых затрат, особенно в премиальном сегменте с высокой плотностью конкурентов. Успех портфельной стратегии будет зависеть от способности NIO одновременно масштабировать объемы и сохранить контроль над издержками.

Ожидается выход в плюс по EBITDA уже в этом году

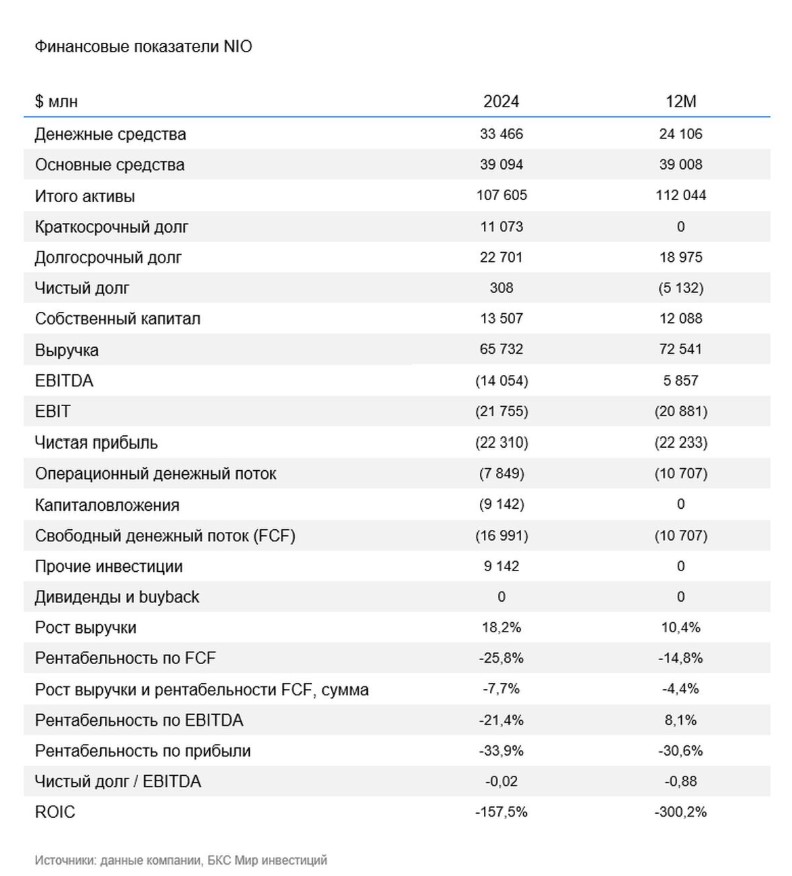

Финансовая стратегия сосредоточена на достижении операционной безубыточности за счет роста объемов, повышения валовой маржи и оптимизации операционных расходов. Менеджмент ожидает выйти на операционный безубыток (по EBITDA) в 2026 г., при целевой валовой марже автомобилей на уровне 18–20% против 14–15% в 2025 г. При этом компания продолжает серьезно вкладываться в инфраструктуру BaaS, что поддерживает дифференциацию, но сохраняет высокий уровень капитальных затрат.

Battery-as-a-Service (BaaS) — модель для электромобилей, при которой тяговая батарея не покупается вместе с автомобилем, а предоставляется по подписке или лизингу. Это снижает цену машины на старте, а клиент платит за использование батареи и часто получает сервисные гарантии, ремонт или замену. Нередко BaaS связывают с быстрой заменой батарей на станциях, хотя модель может работать и без нее. Для производителей и операторов это источник регулярной выручки, но он требует капиталоемкой инфраструктуры и стандартизации.

По итогам III квартала 2025 года совокупный долг без учета операционного лизинга составил 16 млрд юаней, денежные средства — 24 млрд (без учета ограниченных денежных средств, 12,4 млрд). Соответственно, чистая денежная позиция составляет 8 млрд юаней. А крупные погашения ожидаются в 2029—2030 гг.

Компания исторически убыточна, для привлечения капитала менеджмент активно использовал допразмещения. Последнее компания провела в III квартале 2025 г., на $1 млрд (размытие 9%). За последние три года компания размыла долю акционеров на ~30-35%. В случае отсутствия улучшения операционной эффективности она может вновь прибегнуть к дополнительному размещению акций.

Новая целевая цена — $5,5

Текущий мультипликатор EV/Sales NIO равен 0,6х, что соотносится с оценкой аналогов. Новая целевая цена — $5,5, при потенциале роста — 18%. Оценка очень чувствительна к прогнозам продаж и маржинальности, поэтому бумага может растерять свой потенциал роста или упасть в случае отклонения фактических показателей от ожиданий.

Отмечаем риски понижения целевой цены в случае реализации следующих факторов:

- Более низкие продажи новых моделей;

- Проблемы с повышением операционной эффективности в части роста валовой маржи и сокращения операционных затрат.

Риски

- Операционные риски. Ускоренный запуск новых моделей повышает вероятность сбоев в тайминге, каннибализации и перерасхода маркетингового бюджета

- Ценовая конкуренция. Продолжающаяся ценовая война на рынке NEV в Китае (снижение транзакционных цен ~25% с 2023 г.) ограничивает потенциал роста маржи

- Высокая капиталоемкость. Инвестиции в BaaS и инфраструктуру замены батареи поддерживают дифференциацию, но откладывают выход на устойчивый положительный FCF (свободный денежный поток)

- Экономическая напряженность и снижение спроса в Китае. Замедление потребительского спроса может оказать давление на продажи новых моделей

- Потребность в дополнительном финансировании и размытие капитала. В случае отсутствия прогресса в снижение затрат, для сохранения ликвидности компания может прибегнуть к допэмиссии

Деятельность форекс-дилера по заключению договоров форекс-дилера является исключительной. Форекс-дилер не вправе совмещать свою деятельность с иной профессиональной деятельностью на рынке ценных бумаг, а также с другой деятельностью. Деятельность форекс-дилера осуществляет ООО «БКС-Форекс» (ООО «БКС-Форекс», ОГРН 1157746674920, место нахождения: место нахождения: ждения: 129110, г. Москва, проспект Мира, д. 69, стр.1 эт.5, лицензия на осуществление деятельности форекс-дилера № 045-14117-020000 от 18.11.2021, выдана Банком России). ООО «БКС-Форекс» не несет ответственности за возможные убытки инвестора в случае совершения упомянутых сделок (операций), либо инвестирования посредством договоров форекс-дилера и(или) в финансовые инструменты. Клиент также несет расходы на оплату услуг форекс-дилера в порядке, установленном Рамочным договором ООО «БКС-Форекс» и Тарифами и комиссионными сборами ООО «БКС-Форекс», размещенными на сайте форекс-дилера https://bcs-forex.ru/company/documents/. Информация, предоставляемая инвестору в соответствии с требованиями законодательства Российской Федерации, в том числе требованиями стандартов саморегулируемых организаций доступна на сайте форекс-дилера https://bcs-forex.ru/company/disclosure/.

Информация не может рассматриваться как публичная оферта, предложение или приглашение заключить (приобрести), или расторгнуть (продать) какие-либо договоры форекс-дилера, финансовые инструменты, совершить с ними сделки. Информация не может рассматриваться в качестве гарантий или обещаний в будущем доходности вложений, уровня риска, размера издержек, безубыточности инвестиций. Результат инвестирования в прошлом не определяет дохода в будущем. Не является рекламой договоров форекс-дилера и(или) финансовых инструментов. Предлагаемые к заключению договоры и(или) финансовые инструменты являются высокорискованными и могут привести к потере внесенных денежных средств в полном объеме. До совершения сделок следует ознакомиться с рисками, с которыми они связаны (Уведомление о рисках, связанных с заключением, исполнением, прекращением обязательств по рамочному договору и отдельным договорам, заключаемым форекс-дилером с физическим лицом). Перед принятием инвестиционного решения инвестору необходимо самостоятельно оценить экономические риски и выгоды, налоговые, юридические, бухгалтерские последствия заключения сделки, свою готовность и возможность принять такие риски.

Любой доход, полученный от инвестиций посредством договоров форекс-дилера и(или) в финансовые инструменты, может изменяться, цена или стоимость таких инвестиций может как расти, так и падать. Соответственно, инвесторы могут потерять либо все, либо часть своих инвестиций. Кроме того, историческая динамика котировок не определяет будущие результаты.

Информация и мнения были получены из открытых источников, которые считаются надежными, но ООО «БКС-Форекс» не дает никаких заверений или гарантий относительно точности данной информации. Мнения, содержащиеся в настоящем аналитическом материале, отражают текущие суждения аналитиков и могут быть изменены без предварительного уведомления. В связи с вышесказанным, данный аналитический материал не должен рассматриваться как единственный источник информации. Ни ООО «БКС-Форекс», ни ее филиалы и сотрудники не несут никакой ответственности за любой прямой или косвенный ущерб, вытекающий из или каким-либо образом связанный с использованием информации, содержащейся в настоящем аналитическом материале, а также за ее достоверность.

Этот аналитический материал не может быть распространен, скопирован, воспроизведен или изменен без предварительного письменного согласия со стороны ООО «БКС-Форекс». Дополнительную информацию можно получить в ООО «БКС-Форекс» по запросу.