Валютная стратегия на III квартал 2024 года.

Мы представляем обновленные валютные прогнозы на 3К24 и ближайшие 12 месяцев. Во 2К24 доллар сохранил сильные позиции, а иена продолжила дешеветь. Для рубля главным событием стала приостановка торгов в евро и долларах на МосБирже. Мы ожидаем коррекции рубля в этом квартале — на этом фоне привлекательно выглядит покупка золота за рубли.

- Ожидаем коррекции рубля в этом квартале

- Рост импорта ослабит курс на горизонте года

- Золото дешевеет к серебру

- США и Великобритания опустят ставку в III квартале 2024

- Россия и Япония будут повышать

- JPY против USD (потенциал 11.1% на 12 месяцев)

- GLD против RUB (потенциал 10.6% на 12 месяцев)

- EUR против RUB (потенциал 8.7% на 12 месяцев)

Ралли доллара затянулось.

В нашей стратегии на 2К24 мы ожидали, что доллар ослабнет быстрее, так как полагали, что ситуация в экономике США будет хуже. Однако доллар весь квартал сохранял сильные позиции, а тренд на ослабление наметился только в начале 3К24. В этом квартале ждем первого снижения ставки и смягчения риторики ФРС, что ослабит доллар еще сильнее. В основном от этого выиграют валюты азиатских стран.

Санкции против МосБиржи разогнали предложение валюты.

После санкций США против МосБиржи на внутреннем рынке резко выросло предложение валюты. Это была реакция на усиление рисков для оборота евро, доллара и юаня. В итоге рубль подскочил в цене. В 3К24 мы ожидаем ослабления рубля: импорт должен восстановиться, и меры господдержки курса — сократиться. Тем не менее санкции еще могут внести коррективы, в первую очередь за счет негативного влияния на импорт.

Наши фавориты: иена, юань и франк.

Фундаментальные факторы говорят, что рынок недооценивает иену. Банк Японии, видимо, будет ужесточать денежно-кредитную политику (ДКП), тогда как другие страны — смягчать. Швейцария дважды снизила ставку в 1П24 и, скорее всего, завершила цикл смягчения. Власти Китая явно стараются избежать девальвации юаня, и коррекция доллара позволит китайской валюте перейти к укреплению.

Драгметаллы сохраняют сильную позицию.

. После ралли в 1К24 мы ждали коррекцию мировых цен на золото и серебро. Уже тогда они торговались вблизи исторических максимумов. Во 2К24 стоимость золота во многом стабилизировалась, но серебро продолжило стремительно дорожать из-за растущего спроса. Учитывая, что процентные ставки в мире, как ожидается, будут снижаться, у драгоценных металлов есть хороший потенциал роста стоимости в ближайшие 12 месяцев. Особенно привлекательно выглядит покупка золота за рубли ввиду негативного прогноза курса российской валюты.

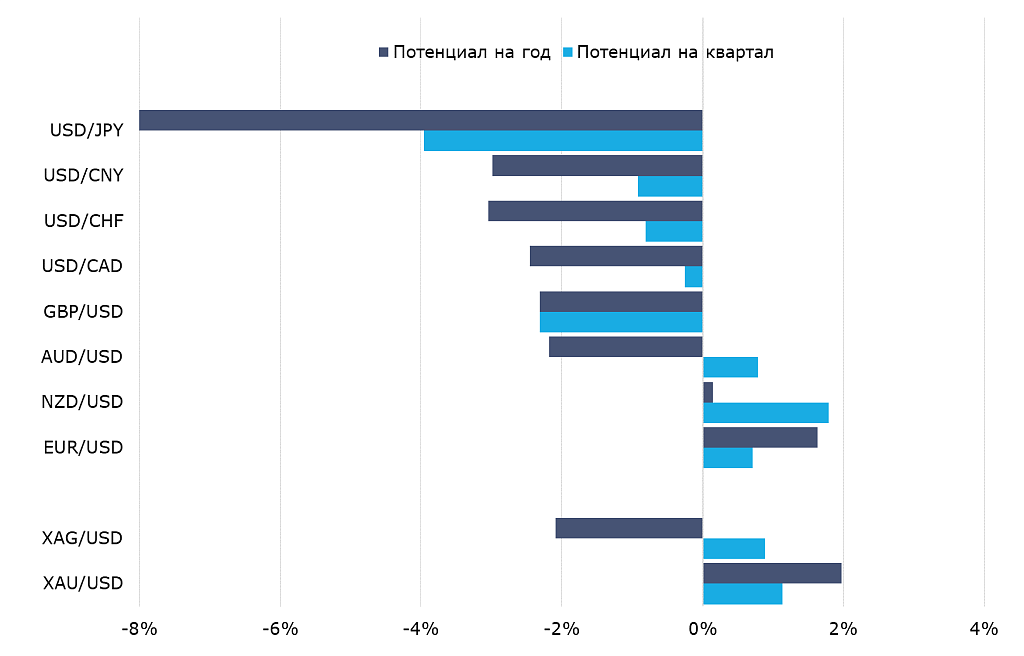

Валютные пары и металлы: потенциал роста на год и квартал

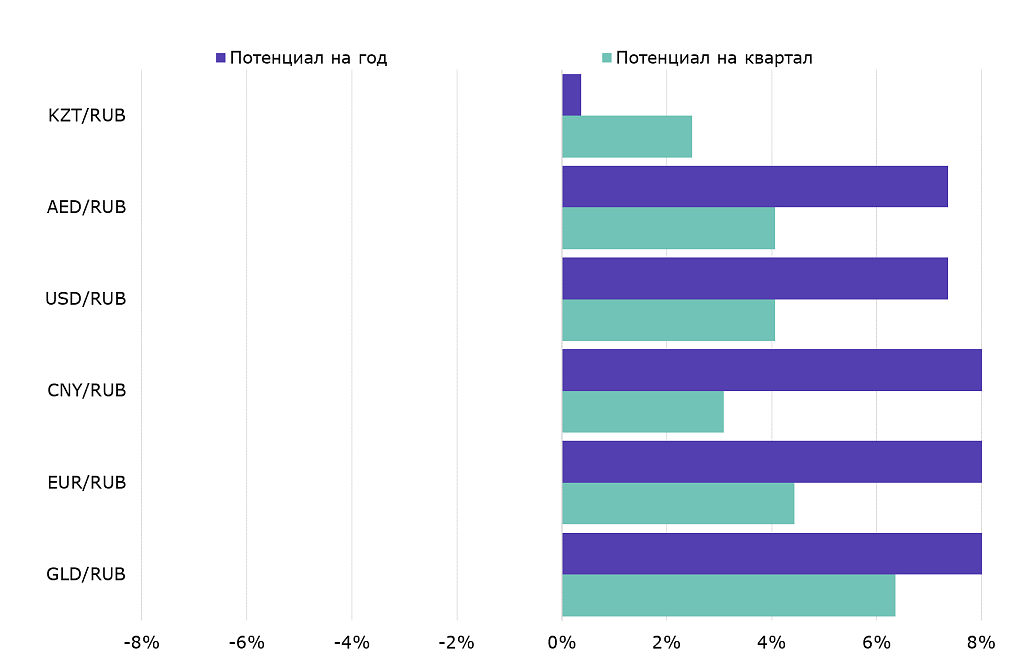

Рублевые пары и металлы: потенциал роста на год и квартал

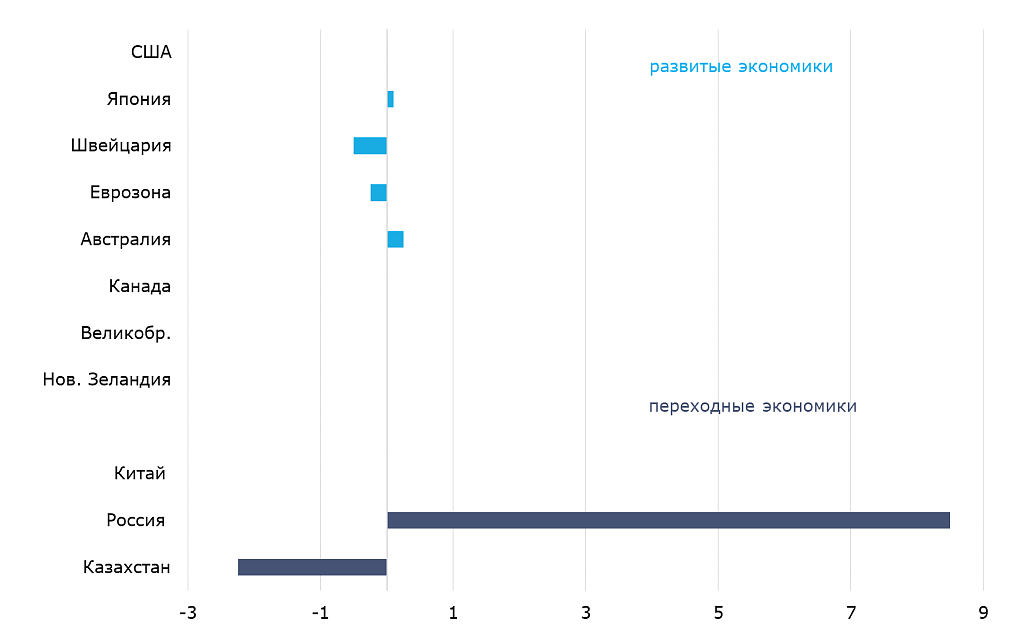

Динамика ключевой ставки за 12 месяцев, п.п.

Tоп-3: взгляд и оценки по валютным парам

Прогнозы и идеи по валютным парам и металлам на следующие четыре квартала

Рублевые пары

USD/RUB: Доллар США против рубля

Во 2К24 рубль по большей части рос в цене к доллару США. Сохранялись проблемы с расчетами за импорт в РФ, а после санкций против МосБиржи рубль резко укрепился. За квартал курс вырос на 7.2% до RUB 85.8/$. Однако в конце 2К24 наметился тренд на ослабление, который развился, когда власти РФ сократили меры поддержки курса.

Ключевой фактор для прогноза дальнейшего курса рубля — формирование экспортных и импортных потоков после санкций против финансовой инфраструктуры РФ. Мы ожидаем, что импорт будет восстанавливаться за счет политических усилий властей. Санкции при этом увеличат издержки на его оплату, и спрос на валюту вырастет. Поэтому даже если курс доллара, как мы полагаем, снизится в ближайший год из-за более мягкой политики ФРС, мы все равно ожидаем ослабления российского рубля.

Дополнительное давление на рубль во 2П24 будет оказывать снижение ежедневных продаж валюты ЦБ на внутреннем рынке до эквивалента RUB 8.4 млрд против RUB 11.8 млрд в 1П24. Кроме того, когда в июне рубль укрепился, власти оперативно снизили норму по обязательной репатриации и продаже валютной выручки до 60% и 54% с 80% и 72% соответственно.

Краткосрочный взгляд на квартал — позитивный на доллар США против российского рубля с целевым курсом USD/RUB в 91.5.

Долгосрочный взгляд на 12 месяцев — позитивный на доллар США против российского рубля с целевым курсом USD/RUB в 94.4.

Ожидания по курсу USD/RUB на 4 квартала

USD/CNY: Юань против доллара США

Во 2К24, как мы и прогнозировали, юань минимально обесценился к доллару на 0.6% до CNY 7.26/$. В основном это случилось из-за укрепления валюты США, но власти КНР предпочли укрепить юань вслед за долларом. По итогу в валютной паре USD/CNY наблюдалась крайне низкая волатильность.

Ограничения на китайский экспорт в США и ЕС создает дополнительное давление на курс юаня и повышает риски его девальвации. Но мы считаем, что риски невелики. Во-первых, возврат к «валютным войнам» лишь усилит санкции против китайского экспорта. Во-вторых, даже сейчас продукция из КНР остается конкурентоспособной на мировых рынках, и ее экспорт растет.

Поэтому мы считаем, что текущий приоритет для Народного банка Китая — сохранение сильного юаня для притока иностранных инвестиций в КНР. Еще стабильный курс юаня позволит властям КНР активнее продвигать его на международных рынках. Фактически юань все больше приобретает черты традиционной резервной валюты.

Вместе со снижением курса доллара США, мы ожидаем укрепления юаня в ближайшие квартал и 12 месяцев. При этом мы считаем, что в 4К24 в Китае начнется цикл смягчения ДКП. Это ограничит укрепление китайской валюты на горизонте года.

Краткосрочный взгляд на квартал: нейтральный на юань против доллара США с целевым курсом USD/CNY в 7.20.

Долгосрочный взгляд на 12 месяцев: позитивный юань против доллара США с целевым курсом USD/CNY в 7.05.

Ожидания по курсу USD/CNY на 4 квартала

CNY/RUB: Юань против рубля

Во 2К24 рубль резко укрепился к юаню на 7.8% до RUB 11.8/CNY вразрез с нашим прогнозом — санкции против МосБиржи не только укрепили рубль к мировым валютам, но и увеличили дисконт юаня на рынке РФ.

Поскольку мы прогнозируем ослабление рубля к доллару и доллара к юаню, а также постепенное снижение возможностей для арбитража, мы ждем, что на горизонте квартала и 12 месяцев юань на рынке РФ укрепится. При этом после санкций США против МосБиржи риски приостановки биржевых торгов юанем заметно выросли. Однако юань остается наиболее доступной валютой для международных расчетов на рынке РФ. Кроме того, растет популярность сберегательных инструментов в юане — корпоративных облигаций и банковских депозитов.

Краткосрочный взгляд на квартал — позитивный на юань против рубля с целевым курсом CNY/RUB в 12.71

Долгосрочный взгляд на 12 месяцев — позитивный на юань против рубля с целевым курсом CNY/RUB в 13.39.

Ожидания по курсу CNY/RUB на 4 квартала

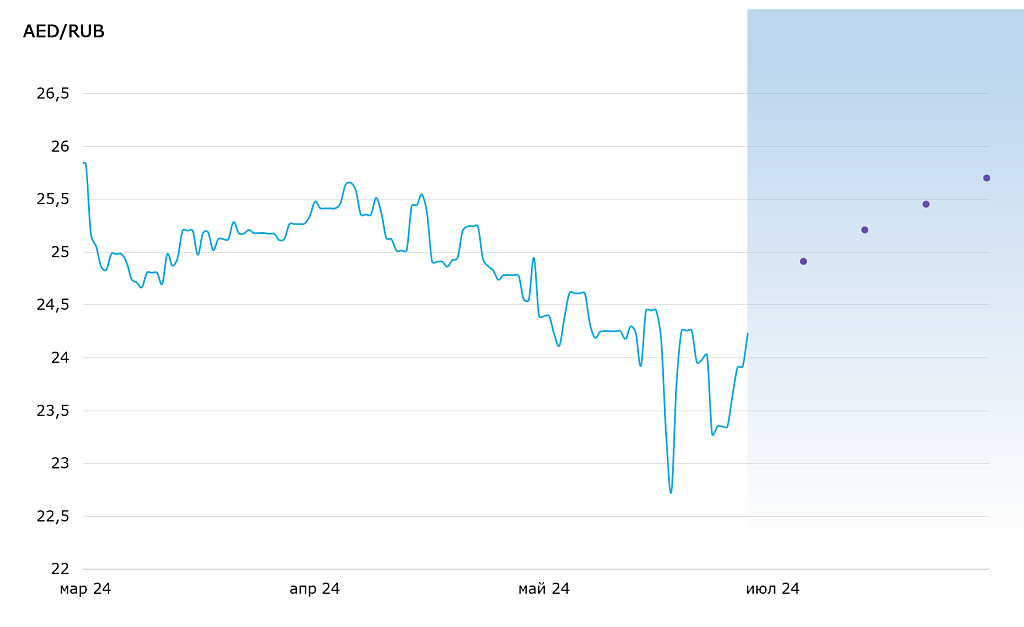

AED/RUB Дирхам ОАЭ против рубля

Во 2К24 курс дирхама ОАЭ к доллару не изменился, поэтому рубль окреп к дирхаму на 7.3% до RUB 23.35/AED. Дирхам — одна из самых стабильных мировых валют к доллару. Ее курс зафиксирован на уровне AED 3.67/$, и когда геополитическая ситуация в мире ухудшается, волатильность в дирхаме почти не растет. Стабильность валюты подкрепляется большим торговым профицитом ОАЭ и значительными золотовалютными резервами. В отличие от многих мировых центробанков, которые ставят во главу угла динамику цен на внутреннем рынке, ЦБ ОАЭ стремится поддерживать именно стабильность валютного курса.

Учитывая фиксированный курс дирхама к доллару, мы ожидаем ослабления рубля к дирхаму на горизонте квартала и года пропорционально ослаблению рубля к доллару США. Дирхам — лучший вариант для сбережений, если есть цель сохранить долларовую стоимость активов. Однако возможности получить процентный доход от сбережений в дирхаме ограничены.

Краткосрочный взгляд на квартал — позитивный на дирхам ОАЭ против рубля с целевым курсом AED/RUB в 24.91.

Долгосрочный взгляд на 12 месяцев — позитивный на дирхам ОАЭ против рубля с целевым курсом AED/RUB в 25.70.

Ожидания по курсу AED/RUB на 4 квартала

KZT/RUB: Тенге против рубля

Тенге во 2К24 ослаб к рублю на 12.3% до KZT 18.13/RUB. Кроме укрепления рубля, на курс тенге сильно повлияло сокращение валютных интервенций из суверенного фонда. В апреле власти продали $1.1 млрд валюты, в мае — $0.8 млрд, а в июне — $420 млн. Объем интервенций снизили из-за слишком активной продажи валюты в первом полугодии. За это время правительство Казахстана практически выполнило годовой план по продаже. По той же причине тенге излишне укрепился в конце первого квартала, и сейчас опускается с этих неустойчивых уровней.

В июле объем интервенций вырастет до $450-550 млн. Мы ожидаем, что курс тенге стабилизируется вблизи текущих значений. На наш взгляд, в 3К24 рубль ослабнет сильнее, чем тенге, что приведет к укреплению тенге к рублю. Однако на горизонте 12 месяцев рубль стабилизируется против тенге, если только правительство корректно сбалансирует интервенции в 1П25.

Краткосрочный взгляд на квартал — позитивный на тенге против рубля с целевым курсом KZT/RUB в 18.83.

Долгосрочный взгляд на 12 месяцев — нейтральный на тенге против рубля с целевым курсом KZT/RUB в 18.44.

Ожидания по курсу KZT/RUB на 4 квартала

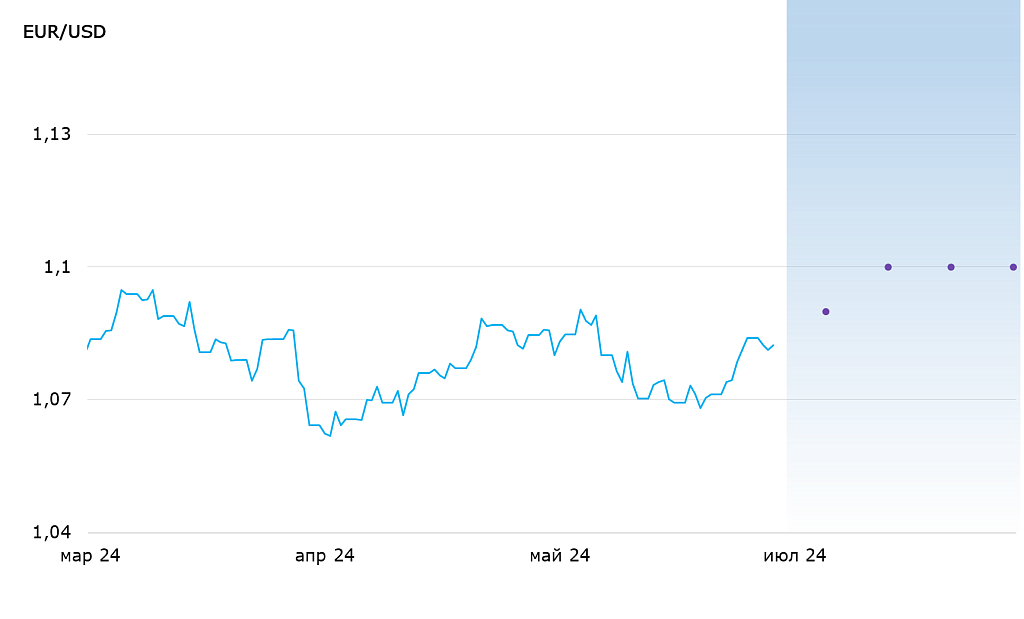

EUR/USD: Евро против доллара США

Курс доллара к евро практически не изменился за 2К24: европейская валюта ослабла на 0.7% до EUR 1.07/$. Мы ждали, что евро укрепится, но этого не произошло: ФРС ужесточила риторику и прогнозы из-за повышенной инфляции в США, а в еврозоне наблюдались смешанные тенденции.

ЕЦБ в июне пошел на первое в 2024 г. снижение ставки из-за замедления инфляции и слабой динамики в экономике, не дожидаясь аналогичного шага от ФРС. Однако затем вышли данные по инфляции в мае: рост цен ускорился до 2.6% г/г. Это все еще низкий уровень, но волатильный характер инфляции, вероятно, удержит ЕЦБ от снижения ставки до конца 3К24. Скорее всего, дальнейшее смягчение ДКП в ЕС будет идти параллельно с США.

Мы по-прежнему считаем, что евро фундаментально недооценен к доллару, поэтому по мере смягчения риторики ФРС и замедления инфляции в США ожидаем, что европейская валюта будет отыгрывать позиции. На годовом горизонте прогнозируем укрепление евро до EUR 1.11/$.

Краткосрочный взгляд на квартал — нейтральный на евро против доллара США с целевым курсом EUR/USD в 1.09.

Долгосрочный взгляд на 12 месяцев — позитивный на евро против доллара США с целевым курсом EUR/USD в 1.10.

Ожидания по курсу EUR/USD на 4 квартала

EUR/RUB: Евро против рубля

Во 2К24 рубль укрепился к евро на 8% до RUB 92.1/EUR. Как и c другими валютами, рубль улучшил позиции за счет замедления роста импорта и скачка предложения валюты на рынке РФ после санкций против МосБиржи.

С учетом нашего прогноза, что рубль ослабнет к доллару, а доллар — к евро, курс европейской валюты к рублю должен расти ускоренными темпами. Несмотря на сложности с покупкой евро, он остается популярной валютой для сбережений и путешествий. В то же время РФ все реже использует евро в международных расчетах.

Краткосрочный взгляд на квартал — позитивный на евро против рубля с целевым курсом EUR/RUB в 99.74.

Долгосрочный взгляд на 12 месяцев — позитивный на евро против рубля с целевым курсом EUR/RUB в 103.84.

Ожидания по курсу EUR/RUB на 4 квартала

USD/CHF: Швейцарский франк против доллара США

Швейцарский франк во 2К24 укрепился к доллару всего на 0.3%, и сейчас торгуется на уровне CHF 0.90/$, как мы и предполагали. Инфляция быстро замедляется, экономика показывает стабильную динамику, поэтому нацбанк Швейцарии пошел на второе снижение ставки в этом году. Дальнейшее смягчение ДКП выглядит маловероятно: регулятор прогнозирует сохранение ставки на текущем уровне в течение года. Кроме того, чтобы поддерживать стабильный курс, регулятор готов как покупать валюту, так и продавать ее.

В условиях гибких интервенций мы ожидаем пониженную волатильность франка в 3К24. Скорее всего, власти Швейцарии будут таргетировать курс франка к евро, что позволит ему укрепиться против доллара. В то же время нельзя полностью исключить привязку курса франка к доллару, что позволит поддержать швейцарских экспортеров.

Краткосрочный взгляд на квартал — нейтральный на швейцарский франк против доллара США с целевым курсом USD/CHF в 0.89.

Долгосрочный взгляд на 12 месяцев — позитивный на швейцарский франк против доллара США с целевым курсом USD/CHF в 0.87.

Ожидания по курсу USD/CHF на 4 квартала

GBP/USD: Фунт стерлингов против доллара США

Фунт стерлингов во 2К24 также минимально укрепился к доллару на 0.2% до GBP 1.26/USD. И хотя инфляция замедлилась, Банк Англии пока не спешит смягчать ДКП. Тем не менее ожидаем первое снижение ставки в августе и еще два в 4К24. Впрочем, снижение ставки существенно не ослабит фунт против доллара — аналогичные процессы будут развиваться в США.

В этом квартале мы ждем ослабления фунта в первую очередь из-за того, что он сейчас перекуплен. Уверенная победа лейбористов на выборах стала мощным драйвером для курса — от партии ожидают более тесного экономического сотрудничества с ЕС. Однако обычно такие политические факторы быстро сглаживаются рынком, а экономические меры левых партий редко способствуют укреплению национальной валюты.

Краткосрочный взгляд на квартал — негативный на фунт против доллара США с целевым курсом GBP/USD в 1.25.

Долгосрочный взгляд на 12 месяцев — негативный на фунт против доллара США с целевым курсом GBP/USD в 1.25.

Ожидания по курсу GBP/USD на 4 квартала

USD/JPY: Иена против доллара США

Иена во 2К24 потеряла 16.7% против доллара и достигла уровня JPY 160.9/$. В конце апреля-начале мая иена уже обесценивалась до JPY 160/$, тогда Минфин Японии продал на внутреннем рынке $60 млрд из золотовалютных резервов. В результате иена быстро, но ненадолго, укрепилась. Сейчас позиция Банка Японии по интервенциям выглядит более сдержанной.

Мы все еще считаем иену перепроданной — курс валюты во многом ослаблен спекулятивным давлением из-за долгого негативного тренда. Ожидаем, что уже в июле Банк Японии второй раз повысит ключевую ставку, несмотря на слабую экономическую динамику, чтобы поддержать иену. Коррекция курса доллара и начало снижения ставки ФРС помогут иене укрепляться дальше на горизонте года.

Краткосрочный взгляд на квартал — позитивный на иену против доллара США с целевым курсом USD/JPY в 155.

Долгосрочный взгляд на 12 месяцев — позитивный на иену против доллара США с целевым курсом USD/JPY в 145.

Ожидания по курсу USD/JPY на 4 квартала

USD/CAD: Канадский доллар против доллара

Канадский доллар во 2К24 ослаб против доллара США на 1% до CAD 1.37/$. Причина в том, что Банк Канады снизил ключевую ставку раньше ФРС США — нестандартный шаг для канадского регулятора. Но в прошлом квартале экономическая активность в стране оказалась под давлением, а инфляция в основном снижалась, поэтому Банку Канады пришлось опустить ставку. Также сыграл фактор крупной долговой нагрузки канадских домохозяйств, которые гораздо более чувствительны к высокому уровню кредитных ставок, чем их американские соседи.

После решения Банка Канады вышли данные по инфляции в мае — рост цен ускорился. Мы полагаем, что Банк Канады будет осторожен в дальнейшем снижении ставок. Это позволит ему отыграть позиции против доллара США в прогнозном периоде.

Краткосрочный взгляд на квартал — нейтральный на канадский доллар против доллара США с целевым курсом USD/CAD в 1.36.

Долгосрочный взгляд на 12 месяцев — позитивный на канадский доллар против доллара США с целевым курсом USD/CAD в 1.33.

Ожидания по курсу USD/CAD на 4 квартала

AUD/USD: Австралийский доллар против доллара США

«Оззи» во 2К24 укрепился к доллару США на 2.3% до AUD 0.67/$. Поддержка была от жесткой риторики Банка Австралии, стабильных и высоких нефтяных цен и все еще высоких темпов инфляции.

Нельзя сказать, что цены в Австралии растут аномально высокими темпами: квартальная инфляция достигла пика еще в 4К22 и с тех пор устойчиво замедляется (3.6% в 1К24). Проблема в том, что Банк Австралии полон решимости снизить инфляцию до целевого уровня 2-3%, а предварительные данные за 2К24 говорят, что рост цен ускоряется.

Рынок все еще ждет одного снижения ставки в Австралии до конца года. Мы же считаем, что жесткая позиция Банка Австралии сохранится до начала 2025 г. Это позволит «оззи» укрепиться в краткосрочной перспективе еще сильнее, но на горизонте года у нас негативный взгляд на валюту — рынки резко отреагируют на переход Банка Австралии к смягчению ДКП.

Краткосрочный взгляд на квартал — нейтральный на австралийский доллар против доллара США с целевым курсом AUD/USD в 0.68.

Долгосрочный взгляд на 12 месяцев — негативный на австралийский доллар против доллара США с целевым курсом AUD/USD в 0.67.

Ожидания по курсу AUD/USD на 4 квартала

NZD/USD: Новозеландский доллар против доллара США

Новозеландский доллар во 2К24 укрепился на 1.9% до NZD 0.61/$. На курс «киви» влияют те же фундаментальные факторы, что и на австралийский доллар, и обычно движение этих валют совпадает.

Резервный банк Новой Зеландии во 2К24 не менял ключевую ставку (как и ожидал рынок), несмотря на начало технической рецессии в 1К24. Во 2К24 ВВП вернулся к росту на 0.2% к/к, поэтому на заседании в июле регулятор предсказуемо сохранил ставку. В Новой Зеландии инфляция еще выше, чем в Австралии, поэтому мы не ожидаем снижения ставки в 2024 г., если рост ВВП сохранится.

Краткосрочный взгляд на квартал — позитивный на новозеландский доллар против доллара США с целевым курсом NZD/USD в 0.63.

Долгосрочный взгляд на 12 месяцев — нейтральный на новозеландский доллар против доллара США с целевым курсом NZD/USD в 0.61.

Ожидания по курсу NZD/USD на 4 квартала

XAU/USD: Золото против доллара США

Золото во 2К24 осталось на исторически высоких уровнях и подорожало на 4.3% до $2327 за унцию. Причины все те же: спрос центробанков на монетарное золото и высокая геополитическая напряженность. Даже сильный доллар не помешал золоту сохранить сильные позицию.

Мы считаем, что золото продолжит расти в цене, если в Европе и Северной Америке снизят ключевые ставки. Июньский опрос Всемирного совета по золоту показал, что 29% центробанков планируют наращивать долю золота в золотовалютных резервах в ближайшие 12 месяцев. Это самый высокий показатель с 2018 г., когда прошел первый такой опрос. На пиковые показатели золото выйдет к концу 2024 г., однако уже в начале 2025 г. станет дешеветь, когда реакция рынка на смягчение ставки ФРС начнет стихать.

Краткосрочный взгляд на квартал — позитивный на золото против доллара США (XAU/USD) с целевым уровнем в 2400.

Долгосрочный взгляд на 12 месяцев — позитивный на золото против доллара США (XAU/USD) с целевым уровнем в 2420.

Ожидания по цене на золото на 4 квартала

GLD/RUB: Золото против рубля

Стоимость золота на рынке РФ снизилась во 2К24 на 2.4% до RUB 6475 за грамм. В целом цены на золото на российском и мировом рынках ожидаемо сильно коррелируют, а расхождение в динамике объясняется изменением курса рубля. Тем не менее из-за внешнеторговых ограничений против РФ эта корреляция ослабла, и в какие-то моменты стоимость золота на локальном рынке отклонялась от мировой.

Поскольку мы ожидаем ослабление рубля и рост мировых цен на золото, этот актив становится одним из самых привлекательных сберегательных инструментов на российском рынке. Кроме того, биржевые торги золотом защищены от иностранных санкций.

Краткосрочный взгляд на квартал — позитивный на золото против рубля (GLDRUB_TOM) с целевым уровнем в 7125.

Долгосрочный взгляд на 12 месяцев — позитивный на золото против рубля (GLDRUB_TOM) с целевым уровнем в 7412.

Ожидания по цене на золото на 4 квартала

XAG/USD: Серебро против доллара США

Серебро за 1К24 укрепилось к доллару на 16.7% до $29.1 за унцию. Цены на серебро традиционно сильно коррелирует с ценами на золото. Тем не менее курс золота к серебру ослаб на 14% во 2К24, что обеспечило более высокий прирост стоимости серебра.

При том, что золото в основном покупают как средство сбережения, спрос на серебро все больше от зависит его промышленного потенциала: серебро активно используют в секторе телекоммуникаций. Поэтому серебро может даже больше выиграть от снижения ключевых ставок и разгона мировой экономики, нежели золото. Однако рост спроса центробанков на золото может превысить рост спроса частного сектора на серебро. Кроме того, серебро сейчас выглядит перекупленным, поэтому на горизонте года у нас негативный взгляд на металл.

Краткосрочный взгляд на квартал — нейтральный на серебро против доллара США (XAG/USD) с целевым уровнем в 31.2.

Долгосрочный взгляд на 12 месяцев — негативный на серебро против доллара США (XAG/USD) с целевым уровнем в 30.3.

Ожидания по цене на серебро на 4 квартала