Стратегии роста в эпоху экономического отрезвления

Как вести себя инвестору на фондовом рынке США в III квартале 2025 г.? Аналитики БКС делятся взглядом на американскую экономику и динамику индексов.

Мы сохраняем целевой уровень индекса S&P 500 на конец 2025 г. на уровне $6300, но не исключаем его повышения до $6500. США сохраняют стратегическое преимущество за счет относительной устойчивости, геополитического веса и уникального набора активов, включая статус доллара как международной резервной валюты. Наша цель на 12 месяцев подразумевает потенциал роста на 4%.

Наша стратегия строится на сознательном отборе активов в условиях, когда экономическая повестка меняется, а глобальные акценты — смещаются.

Главное

- Фокус на отраслях с устойчивыми денежными потоками и реальной доходностью — в условиях сворачивания искусственного стимулирования.

- Преимущество получают компании, которые мало зависят от господдержки, особенно в промышленности, энергетике и агросекторе.

- Продолжается дисбаланс между крупными капитализациями и малым/средним бизнесом: это открывает возможности для отбора конкретных недооцененных активов.

- Рыночные оценки (мультипликатор P/E > 21x) ограничивают потенциал роста индекса в целом, усиливая значимость качественного фундаментального анализа.

- Сектора-лидеры: энергетика, базовые материалы, потребительский нецикличный и инфраструктура. Технологии — точечно: ставка на компании с устойчивым спросом и разумной оценкой.

- Экономическая и геополитическая волатильность повышают привлекательность защитных и дивидендных активов.

Динамика рынка c начала года подтверждает нашу стратегию

Во время экономической волатильности и высокой неопределенности стратегически важные и фундаментально устойчивые отрасли привлекают все больше внимания инвесторов. Дональд Трамп стремится снизить роль государства в бизнесе и сократить искусственные стимулы для таких «социальных» отраслей, как экология, равенство и инклюзия. И его политика открыла новые возможности для самодостаточных компаний, способных демонстрировать реальный финансовый результат как для экономики США, так и для инвесторов.

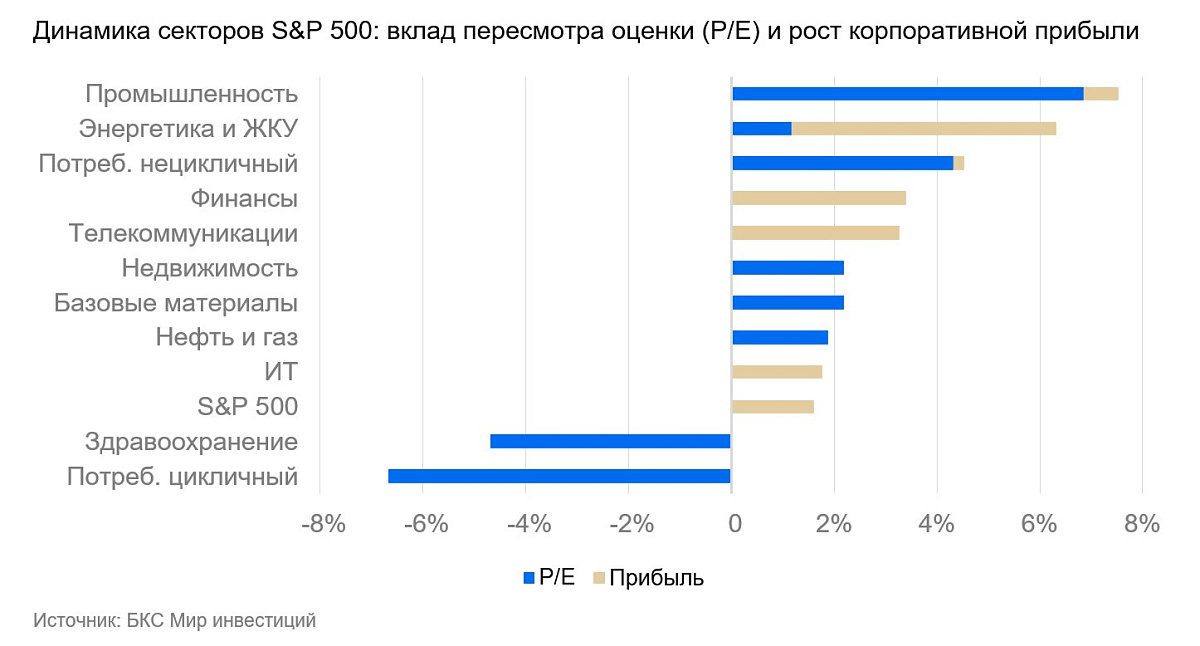

Эти тенденции отразились на результатах большинства секторов, опередивших S&P 500. К ним относятся промышленность, энергосбыт и ЖКУ, потребительский нецикличный сектор, базовые материалы и нефтегаз. Если посмотреть на вклад роста мультипликатора P/E и прибыли в динамику секторов, можно увидеть, что в большинстве случаев ключевым катализатором стал рациональный пересмотр долгосрочных перспектив компаний со стороны инвесторов.

Одновременно усилилось давление на сектора, связанные с товарами не первой необходимости и эмоциональным потреблением, а также на компании, неспособные сохранять конкурентоспособность без государственной поддержки. Некоторые в I полугодии уже начали процедуру банкротства или оказались на его грани.

Мы оцениваем текущую политику как благоприятную для долгосрочного развития экономики США. Фундаментально сильные компании и отрасли способны обеспечить умеренно положительную динамику широкого рынка — индекса S&P 500. В связи с этим мы оставляем целевой уровень S&P 500 на конец 2025 г. в размере $6300 с потенциалом роста около 4%. При этом сохраняем крайне избирательный подход к выбору секторов и компаний, чтобы обеспечить оптимальное соотношение риска и доходности.

Политика Трампа, направленная на дерегулирование и усиление промышленной и финансовой базы, формирует среду, благоприятную для роста фундаментально сильных компаний, способных опережать рынок в новых экономических реалиях.

Какие факторы сейчас влияют на рынок США

Обострение торговых конфликтов усилило неопределенность. Выросла рыночная волатильность и кратковременно просел широкий рынок и большинство секторов. Однако эмоциональная реакция сменилась рациональной, и инвесторы начали перекладываться из высокорисковых активов в фундаментально сильные направления. Опережающий рост показали сектора энергостбыта и ЖКУ, товаров первой необходимости и базовых материалов. Дополнительную поддержку также получил промышленный сектор за счет ограничения внешней конкуренции.

Смягчение госрегулирования в первую очередь позитивно сказалось на ядерной энергетике, особенно в контексте ускоренного лицензирования малых модульных реакторов, к которым проявляют интерес технологические гиганты. Также выиграл финансовый сектор: ослабление требований властей стимулирует рынок слияний и поглощений. В сегменте искусственного интеллекта снятие ограничений создает более благоприятную среду для американских компаний. Кроме того, дерегулирование также окажет положительное влияние на пищевую промышленность, аграрный сектор и нефтесервисные компании, однако эффект проявится в динамике их акций по большей части в среднесрочной перспективе.

Администрация Трампа последовательно снижает государственные субсидии, особенно в сфере экологии, социальной поддержки и продовольственных программ. Это создало преимущество для устойчивых компаний и традиционных энергетических источников, в то время как сектор альтернативной энергетики оказался под ударом. Растет число банкротств и рисков в отраслях, зависимых от внешнего финансирования.

На фоне отмены стимулов, торговых войн, изменений в миграционной политике и общего ужесточения условий, потребительская уверенность ухудшилась. Это оказывает давление на потребительский цикличный сектор и отрасли, ориентированные на эмоциональные, а не насущные потребности потребителей.

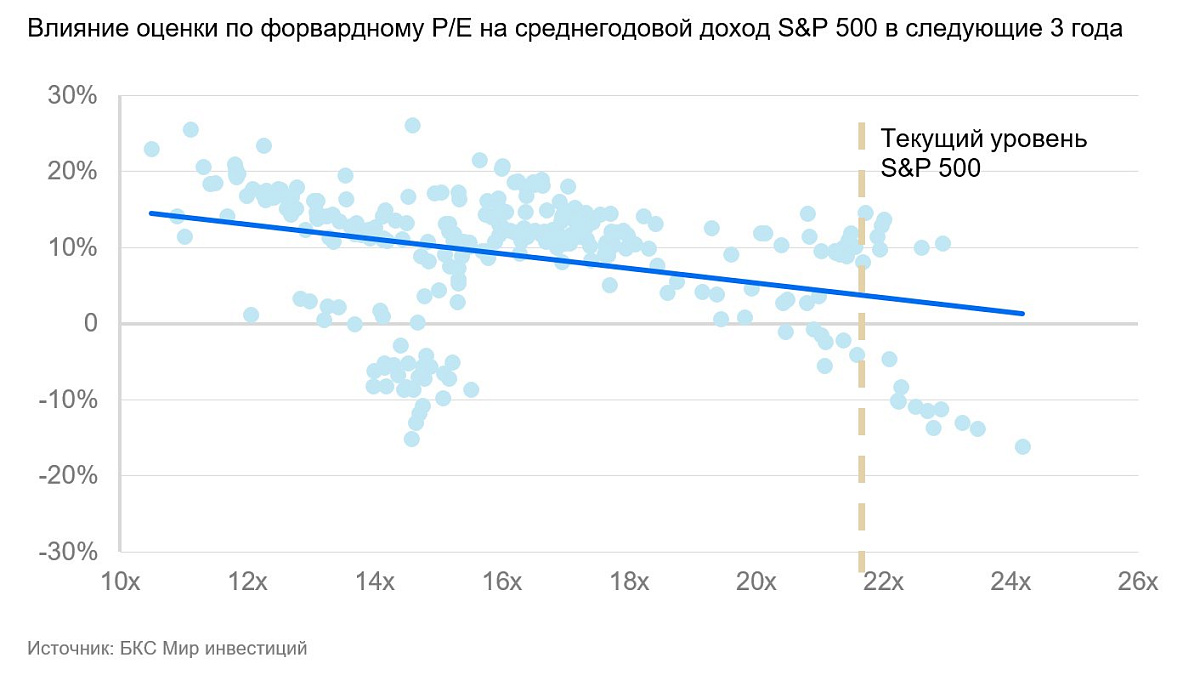

Оценка рынка

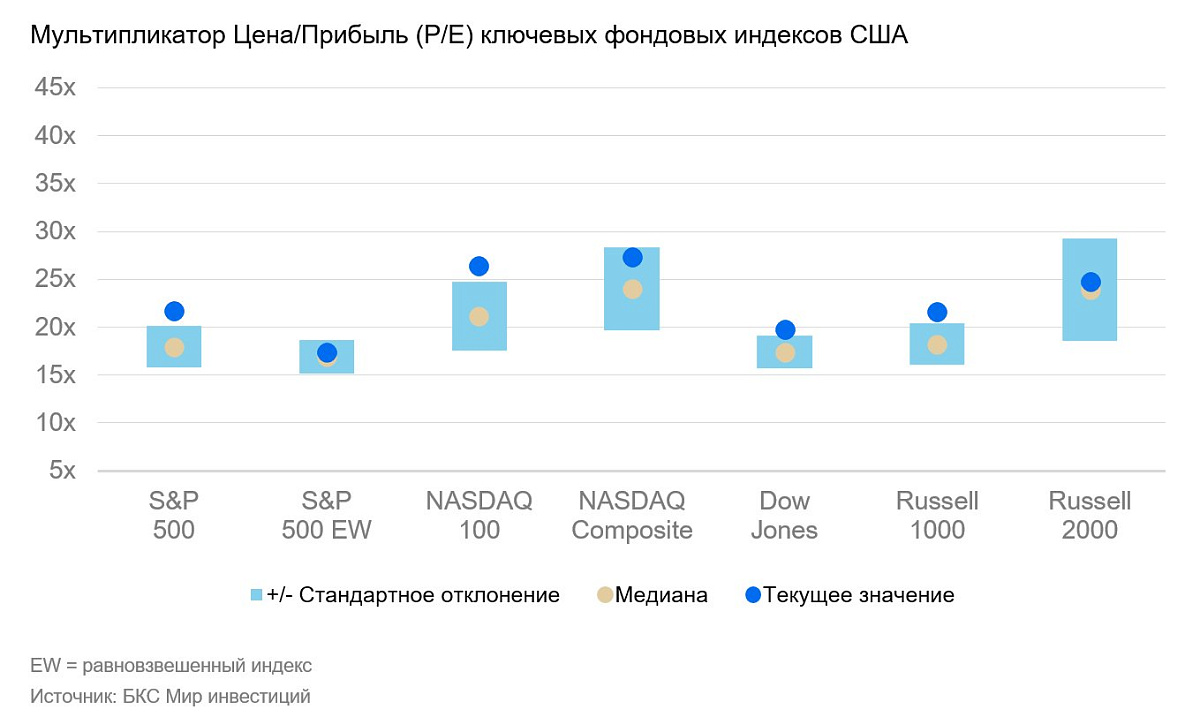

Текущий мультипликатор Цена/Прибыль (P/E) индекса S&P 500 равен 21,7x, что на 20% выше медианного значения за последние 10 лет (18x). Такая крупная премия в оценке ограничивает потенциал роста широкого рынка, что хорошо видно на графике ниже. Это одна из ключевых причин, почему мы сохраняем сдержанный прогноз для уровня S&P 500 на конец 2025 г.

Мы ожидаем, что к концу 2025 г. индекс будет находиться в диапазоне $6300–6500. Тем не менее, мы видим возможности для котировок отдельных компаний опередить широкий рынок. Им должны помочь фундаментальные факторы, связанные с экономикой США, корпоративной устойчивостью и политикой администрации Трампа. Еще один немаловажный аспект — явный дисбаланс в оценке между секторами и группами компаний.

Сравнение индексов подтверждает наличие рыночного дисбаланса. Ключевые индексы — S&P 500, NASDAQ 100 и Dow Jones — торгуются значительно выше своих исторических средних. При этом их равновзвешенные аналоги (где каждой компании присваивается одинаковый вес) остаются в пределах одного стандартного отклонения от 10-летних средних значений. Это значит, что высокой оценкой рынок во многом обязан узкой группе компаний. Прежде всего, представителям технологического сектора и некоторым крупнейшим эмитентам США.

Вместе с тем множество перспективных компаний малой и средней капитализации из фундаментально сильных отраслей все еще остаются вне фокуса инвесторов. Это открывает возможности для покупки высококачественных активов по привлекательным ценам.

Дополнительным подтверждением служит структура индексов Russell. Так, Russell 1000, охватывающий крупнейшие публичные компании США, торгуется более чем на одно стандартное отклонение выше своей исторической нормы. В то же время следующие 2000 компаний по капитализации остаются в пределах нормы. Такая ситуация говорит о том, что рыночный капитал сконцентрирован в крупнейших эмитентах при недостаточном внимании к малым и средним компаниям. Это открывает возможности для инвесторов, способных через глубокий фундаментальный анализ находить по-настоящему ценные бизнесы.

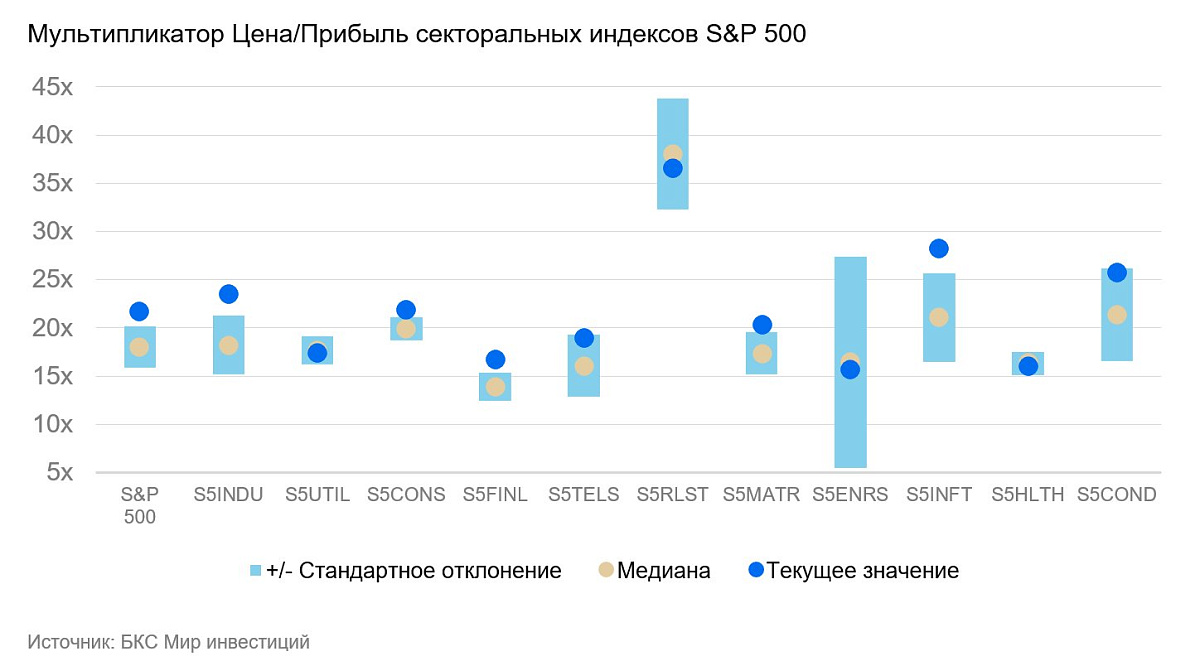

Большинство секторов сейчас торгуются с мультипликаторами P/E выше исторических средних значений, что подтверждает необходимость перехода от широкого секторального подхода к более выборочному.

На данном этапе наша стратегия сосредоточена на наиболее перспективных отраслях внутри устойчивых секторов, а также на выявлении временно недооцененных рыночных сегментов.

Такой подход особенно актуален для следующих направлений:

- Потребительский нецикличный сектор

- Базовые материалы

- Информационные технологии

- Промышленность

В этих секторах есть фундаментально сильные сегменты, но высокая оценка ограничивает возможности для отбора активов. В то же время такие сектора, как энергосбыт, жилищно-коммунальные услуги, нефтегаз, ряд подсегментов рынков недвижимости и здравоохранения торгуются ближе к своим историческим нормам, несмотря на устойчивость к изменениям макросреды. Это формирует больше пространства для поиска недооцененных и перспективных компаний с качественными фундаментальными характеристиками.

На графике выше представлены следующие секторальные индексы S&P 500:

- S5INDU — промышленный

- S5UTIL — энергосбыт и ЖКУ

- S5CONS — потребительский нецикличный

- S5FINL — финансовый

- S5TELS — телекоммуникации

- S5RLST — недвижимость

- S5MATR — базовые материалы

- S5ENRS — нефть и газ

- S5INFT — информационные технологии (ИТ)

- S5HLTH — здравоохранение

- S5COND — потребительский цикличный

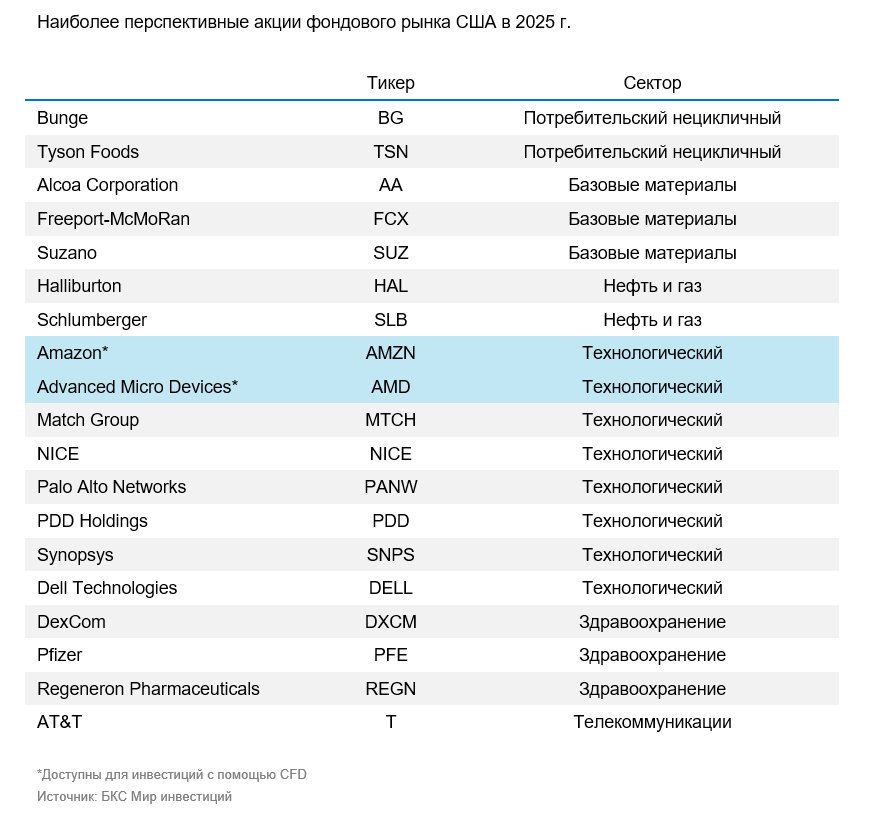

Перспективные направления для инвесторов на рынке акций США

Тренды, которые формируются в экономике и на фондовом рынке США, повышают значимость более глубокого аналитического подхода при выборе инвестиционных идей. В условиях, когда власти сворачивают меры поддержки ряда компаний, которые показывали высокую доходность в предыдущие годы, а также на фоне роста геополитической напряженности и политики администрации Трампа, акценты смещаются. Приоритет теперь отдается финансовой эффективности бизнеса — как на уровне экономики США, так и с точки зрения интересов инвесторов. Поэтому многие стратегии, на которые инвесторы опирались в последние годы, становятся неактуальными.

В этой связи мы вновь подчеркиваем ключевые критерии нашего подхода к отбору акций:

- Компании с устойчивыми рынками сбыта, особенно в стратегически важных секторах для экономики США

- Отрасли, которые были под давлением предыдущей администрации, с высоким потенциалом восстановления

- Конкурентоспособные компании с оптимальной рентабельностью, которые минимально зависят от госрегулирования

- При этом акции должны торговаться вблизи своих справедливых оценок или ниже

Макроэкономика

В эпоху глобальных рисков рынок США становится стратегическим выбором для инвесторов

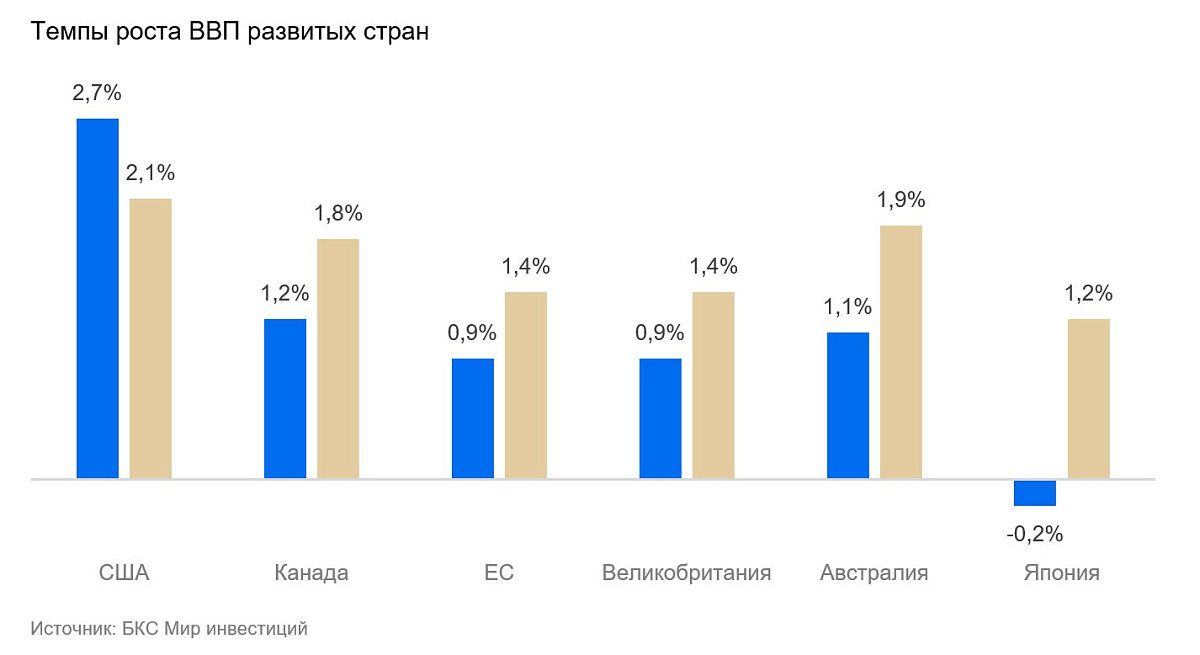

В последние годы мировая экономика столкнулась с отложенными последствиями монетарного и фискального стимулирования после кризисов 2008 г. и 2021 г. Долгое время процентные ставки в США и ЕС оставались вблизи нуля. Это позволило стимулировать спрос, нарастив долги. Денежная масса существенно увеличивалась. Такая политика поддерживала экономику, но мешала конкурентному отбору среди компаний и ускоряла инфляцию на глобальном уровне.

Мировая экономика все еще пытается справиться с отложенным эффектом многолетних монетарных стимулов.

Доступность долга также вела к росту торгового дефицита США. Его сокращение — одна из основных среднесрочных целей администрации Дональда Трампа. Для ее достижения США начали повышать пошлины и вводить неторговые ограничения. Этому также сопутствовало введение политически мотивированных торговых ограничений и широкомасштабных санкций между США, ЕС, Китаем и другими странами.

В результате выросла средне- и долгосрочная неопределенность на рынке международных инвестиций, стало невозможным совершать привычные финансовые транзакции, увеличился спроса на альтернативные валюты и ценные активы.

Дополнительным фактором стресса стало поддержание нейтральной или жесткой монетарной политики в США, России, ряде других стран. Государства и компании с высокой долговой нагрузкой или нестабильными валютными доходами начали сталкиваться с повышением стоимости долга и сопутствующим повышением рисков неплатежеспособности.

Тем не менее именно в этих условиях США приобретают особую стратегическую ценность, учитывая, что долларовая зона остается крупнейшей валютной зоной. Сокращение доли доллара в мировой торговле — крайне медленный инерционный процесс. Кроме того, лидирующие позиции американских компаний и сравнительно высокая устойчивость экономики и потребителей усиливают привлекательность США как инвестиционного направления.

Статус доллара как международной резервной валюты и основного средства расчетов в мировой торговле обеспечивает американской экономике системную устойчивость, недоступную другим регионам.

С учетом текущей макроэкономической обстановки мы выделяем США как один из оптимальных регионов для инвестирования. Однако для максимальной эффективности вложений важно учитывать экономическую и политическую траекторию страны, чтобы правильно определить перспективные сектора и извлечь выгоду из открывающихся возможностей.

Курс Трампа — ключевой фактор, определяющий динамику экономики США

Экономическая стратегия Дональда Трампа будет одним из основных факторов, формирующих траекторию развития американской экономики в ближайшие годы. В отличие от предыдущих президентов, Трамп подходит к управлению страной с позиции бизнесмена и финансиста, делая ставку прежде всего на практическую эффективность и стимулирование экономического роста, а не на реализацию идеологических программ.

Экономическая политика Трампа строится вокруг двух ключевых направлений:

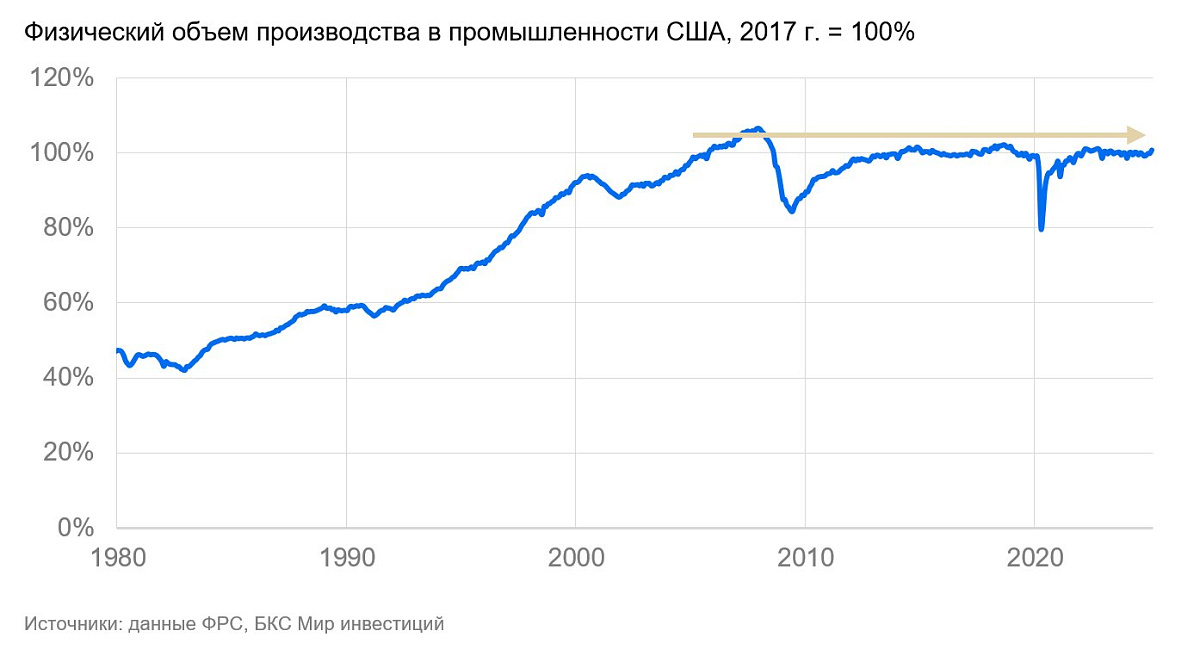

Несмотря на рост экономики, объем промышленного производства в США не растет с 2006 г. Это результат переноса производств в развивающиеся страны (прежде всего, в Китай) для сокращения расходов на персонал, энергетику, налоги. Промышленная стагнация — вопрос не только роста экономики, но и национальной безопасности США. Решить эту проблему пытаются двумя путями – стимулированием внутреннего бизнеса (посредством снижения налоговой нагрузки и дерегулирования) и затруднением доступа на свой рынок для иностранного бизнеса (посредством повышения пошлин). Также значительное внимание уделяется локализации производства и ограничению конкуренции в стратегически важных секторах (микроэлектронике, энергетике, металлургии, автомобилестроении).

В этом блоке акцент делается на сокращении внутренних и международных программ, не приносящих ощутимой финансовой отдачи для американской экономики, ужесточение миграционной политики для ограничения притока низкоквалифицированной рабочей силы.

В долгосрочной перспективе повышение пошлин создает благоприятные условия для проведения импортозамещения и роста промышленной активности. Недостатком этой политики служит кратко- и среднесрочная волатильность рынков, изменение условий международной торговли, повышение рисков, свойственных долларовой валютной зоне.

Секторальные предпочтения

Базовые материалы

Наиболее перспективные акции сектора: Suzano, Alcoa, Freeport-McMoRan (FCX)

Сектор базовых материалов находится в благоприятной позиции благодаря устойчивому росту спроса на фоне увеличения численности населения и потребления на душу населения. Источники этих ресурсов ограничены, а расширение производственных мощностей отстает от темпов роста спроса, что создает привлекательные условия в долгосрочной перспективе. Особенно ярко это проявляется в сегменте сельского хозяйства: потребление белка растет быстрее предложения, и уже после 2028 г. прогнозируется дефицит, а по калориям — к 2030–32 гг. Это повышает ценность как самих ресурсов, так и решений по повышению эффективности сельского хозяйства, включая удобрения и агротехнику (тракторы, комбайны и т. д.).

Мы также видим потенциал в лесной промышленности. Среди фаворитов — Suzano, бразильский производитель целлюлозы с крупнейшим земельным банком и развитой инфраструктурой, акции которого торгуются на американской бирже.

В металлургии мы осторожны в отношении железной руды, но позитивно оцениваем производственные металлы с широким профилем применения, особенно медь и алюминий, используемые в том числе и в высокотехнологичных отраслях. Здесь мы фокусируемся на Freeport-McMoRan (FCX) и Alcoa — крупнейших производителях меди и алюминия соответственно.

Дополнительным плюсом для сектора мы считаем высокую дивидендную доходность и переток капитала в защитные активы на фоне геополитической нестабильности.

Товары первой необходимости (потребительский нецикличный сектор)

Наиболее перспективные акции сектора: Tyson Foods, Bunge Global

Как и в случае с базовыми материалами, перспективы сектора подкреплены фундаментальным спросом. Ранее компании из этой отрасли сталкивались с жестким регулированием со стороны демократов: ограничение ценообразования, требование согласований и судебные иски тормозили их развитие. В результате многие акции оказались недооцененными, что создало привлекательные точки входа.

Компании обладают стабильными денежными потоками и высокой дивидендной доходностью, а ослабление регулирования при Трампе может дополнительно высвободить их потенциал.

Ключевые представители сектора:

- Tyson Foods — крупнейший в США и второй в мире производитель мяса

- Bunge Global — один из ведущих мировых агротрейдеров, контролирует значительную часть глобальных поставок зерновых и масличных культур

Нефть и газ

Наиболее перспективные акции сектора: Halliburton, Schlumberger

Сектор играет ключевую роль в удовлетворении растущего спроса на энергию как со стороны населения, так и со стороны технологических компаний. Несмотря на усилия по развитию чистой энергии, она остается менее эффективной и крайне капиталоемкой. Единственным конкурентоспособным «зеленым» источником в настоящее время является атомная энергетика.

После длительного периода давления со стороны демократов политика республиканцев, как ожидается, будет способствовать восстановлению сектора. Однако с учетом волатильности и высокой чувствительности отрасли к внешним факторам наш фокус сосредоточен на крупнейших и наиболее устойчивых нефтесервисных компаниях, таких как Halliburton (HAL) и Schlumberger (SLB), которые обладают необходимой инфраструктурой.

Энергетика и ЖКУ

Сектор характеризуется устойчивыми доходами с низкой корреляцией с экономическими циклами и высокой дивидендной доходностью, что делает его привлекательным в условиях нестабильности. Перспективными мы считаем компании, работающие в сферах очистки и транспортировки воды, а также переработки отходов. Здесь также можно найти активы с разумной оценкой и стабильным спросом.

Технологический сектор

Наиболее перспективные акции сектора: Match Group, AMD, Dell, Amazon, NICE, Palo Alto, PDD, Synopsys

В последние годы технологический сектор был ключевым драйвером роста американского фондового рынка. Это сформировало группу компаний с крайне высоким уровнем оценки, что, в свою очередь, увеличивает риски и ограничивает потенциал их дальнейшего роста. Тем не менее в рамках сектора остаются бизнесы с привлекательной рыночной оценкой, устойчивым спросом на продукцию и высокой операционной эффективностью.

Одним из таких примеров является Match Group — владелец Tinder и мировой лидер в сегменте онлайн-знакомств.

Кроме того, по мнению аналитиков нашей команды, интерес представляют отдельные производители полупроводников с оптимальным уровнем текущей оценки, такие как AMD и Dell. Полупроводники являются важнейшим элементом технологической инфраструктуры и находят применение практически во всех ключевых отраслях — от индустриальных решений до искусственного интеллекта, что обеспечивает высокий и устойчивый спрос в долгосрочной перспективе.

Промышленность

Американская промышленность выигрывает от торговой политики Трампа, особенно в стратегических отраслях, ранее подверженных внешнему давлению. Но, как и в других секторах, важно выбирать компании с устойчивыми рынками сбыта, высокой операционной эффективностью и разумной оценкой.

Мы фокусируемся на:

- Производителях инфраструктурных решений

- Компаниях, обслуживающих агро-, пищевую и добывающую промышленность

- Производителях компонентов для авиа- и автопрома

Здравоохранение

Наиболее перспективные акции сектора: Pfizer, Regeneron, DexCom

Сектор здравоохранения выигрывает от старения населения: прогнозируемый рост рынка составляет около 5% в год в ближайшие 5–7 лет. Однако внутри сектора высока степень диверсификации: часть компаний зависит от госфинансирования, часть — не обслуживает ключевые потребности.

В текущих условиях мы рассматриваем Pfizer, Regeneron и DexCom как компании с относительно устойчивой бизнес-моделью, понятной структурой спроса и перспективами дальнейшего развития.

Недвижимость

В секторе недвижимости мы фокусируемся на направлениях с высокой дивидендной доходностью, устойчивым спросом и высокой операционной эффективностью. В частности, нас интересуют такие сегменты, как дома престарелых и логистические центры, где бизнес-модели позволяют эффективно управлять издержками и поддерживать стабильную рентабельность. Инвестиционная привлекательность этих активов подкрепляется структурными факторами — демографическими изменениями и ростом электронной коммерции. А в условиях геополитической и экономической нестабильности такие объекты рассматриваются как относительно надежный инструмент для диверсификации и сохранения капитала.

Читайте также

Основной новостью для еврозоны стал очередной виток долгового кризиса во Франции — правительство не смогло утвердить программу незначительного снижения госдефицита, который составляет почти 6% ВВП. В результате повышения видимости долгосрочных рисков доходности длинных облигаций стабильных стран еврозоны выросли и приблизились к многолетним максимумам. На этом фоне фьючерсы на золото также достигли исторического максимума в $3600/унц, а спотовая цена составила $3550/унц.

В результате торговых войн полупроводники оказались под давлением — рост выручки в секторе замедлился. Акции крупнейшей NVIDIA зафиксировали падение 3-ю неделю подряд после публикации квартальных результатов — аналитики разочарованы прогнозом на следующий год.