Федрезерв может снизить требования к капиталу банков США, чтобы они могли взять на баланс крупный объем гособлигаций. Рынок воспринял эту новость как однозначный сигнал на ослабление доллара. Также давление на курс оказали размышления Трампа о досрочной смене главы ФРС и одобрение налоговых поправок в Сенате США. Ирано-израильский конфликт завершился, и цены на нефть и золото резко вернулись к докризисным уровням. Риск-премия за конфликт исчезла из сырьевых товаров полностью. Курс рубля остается крепким.

- США: курс доллара вновь на многолетнем минимуме

- Канада: деловая активность в мае продолжила замедляться

- Китай: курс юаня за неделю не изменился

- Япония: деловая активность стабильная

- Россия: рубль сохраняет крепкие позиции

Северная Америка

США (индекс DXY): курс доллара вновь на многолетнем минимуме

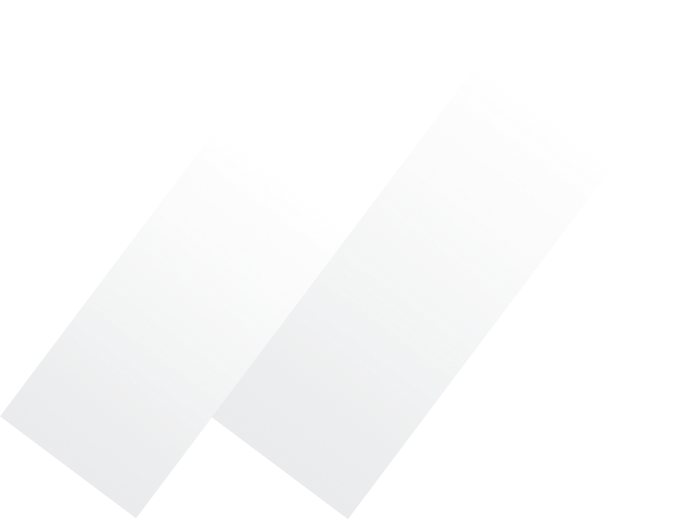

Индекс доллара DXY на неделе снизился чуть ниже 97 пунктов. На индексе сказался рост девальвационных ожиданий на фоне банковской реформы ФРС и вероятного подписания налогового закона Дональда Трампа.

ФРС на неделе рассмотрела поправки нормативных требований к капиталу коммерческих банков. Если поправки примут, у банков может высвободиться капитал, достаточный для наращивания активов в объеме до $3–5 трлн. Причем из-за особенностей регулирования большая часть роста активов должна прийтись на гособлигации. На ожиданиях этой реформы доходности гособлигаций США снизились на 0,15–0,2 процентных пунктов, а доллар ослаб еще сильнее.

Сенат США продолжает рассматривать законопроект Трампа Big Beautiful Bill о снижении налогов под названием. Проект предполагает перераспределение расходов с «зеленых» отраслей, сокращение части социальных расходов, а также стимулирование инвестиций частного бизнеса в целом. Закон увеличит дефицит бюджета на 0,5–1% ВВП в год, что ослабит курс доллара в долгосрочной перспективе.

Дополнительное давление на курс оказали размышления Трампа о досрочной смене главы ФРС Джерома Пауэлла и поиске его преемника. Досрочная смена Пауэлла маловероятна, однако он может смягчить монетарную политику под давлением президента. На неделе Трамп также заявил, что подписал торговое соглашение с Китаем. Впрочем, никаких формальных документов пока не появилось.

Заказы товаров длительного пользования в мае выросли на 16% по сравнению с апрелем. Основной эффект пришелся на рекордный заказ самолетов Boeing в результате активной торговой политики Трампа. Без вклада транспортной отрасли рост за май составил лишь 0,5%.

Доходы домохозяйств сократились на 0,4% в месячном сравнении (м/м), расходы – на 0,1%. В обоих случаях это коррекция после повышенной деловой активности в I квартале. И такая динамика пока ничего не говорит о будущей траектории экономики. Индекс расходов на личное потребление PCE вырос на 0,1% м/м, базовая — на 0,2% м/м. С начала года месячные темпы инфляции пока соответствуют цели ФРС, хотя вклад повышенных пошлин в них пока еще не начал проявляться.

Мы по-прежнему ожидаем, что в ближайшее время доллар останется слабым (с учетом новостной волатильности). Ближе к концу года он может окрепнуть, когда увеличится спред между ставками ФРС и ЕЦБ.

Канада (USD/CAD): деловая активность в мае продолжила замедляться

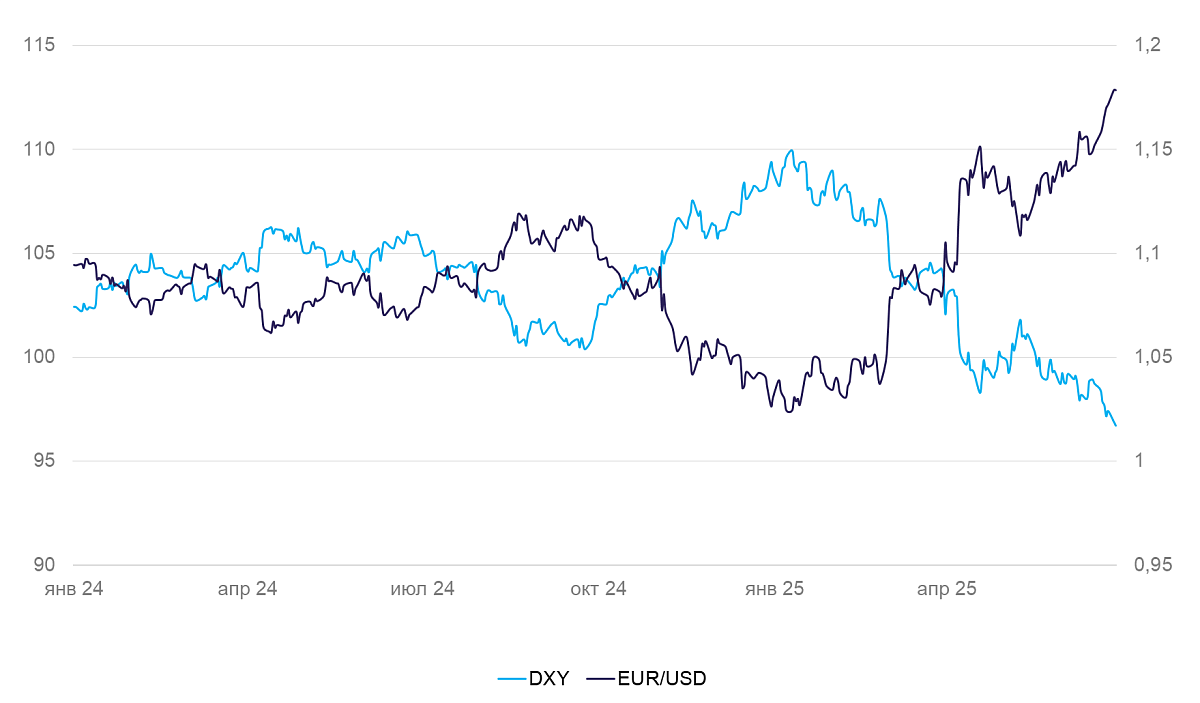

На неделе канадский доллар вырос в цене к доллару США на 0,9%, но исключительно за счет слабости последнего. Ко всем остальным валютам «луни» подешевел на 0,2%. Среднесрочные проблемы с ростом экономики и вероятность нового раунда торговой войны давят на перспективы канадского доллара.

На неделе Трамп заявил, что в ответ на налог на цифровые услуги приостанавливает торговые переговоры с Канадой и анонсировал новую ставку пошлин на канадские товары в ближайшее время. Курс канадского доллара на это значимо не отреагировал.

Инфляция в мае скакнула на 0,6% м/м, однако с учетом сезонности рост был 0,2% м/м и 1,7% г/г. Основной рост пришелся на сезонные туристические и транспортные услуги. Продажи в промышленности упали на 1,3% м/м. Это уже четвертый месяц сокращения — с начала года продажи снизились на порядка 6%. Деловая активность в сырьевом и транспортном секторах ухудшается из-за сложностей со сбытом после повышения пошлин США и волатильности сырьевых рынков.

Мы полагаем, что канадский доллар и дальше будет склонным к ослаблению против доллара США с поправкой на торговую волатильность.

Азия

Китай (USD/CNY): курс юаня за неделю не изменился

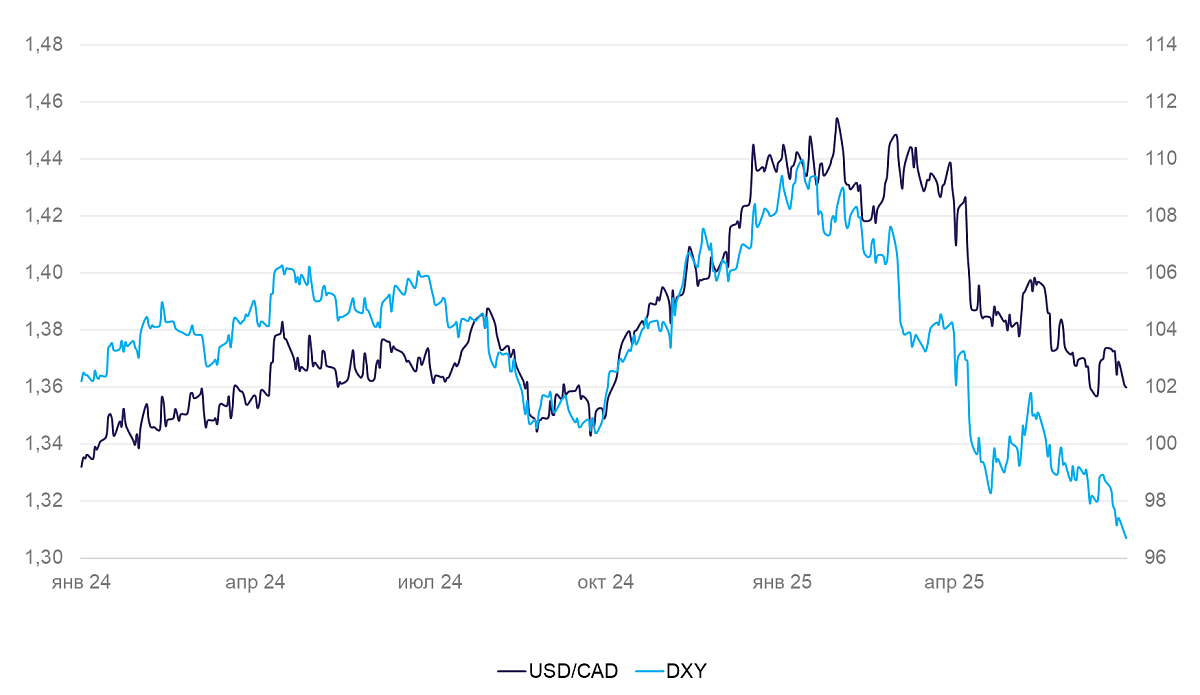

Прибыль промышленных компаний КНР в мае продолжила сокращаться. Как и все последние месяцы, сокращалась прибыль в государственных компаниях, угледобывающих, автомобильных и нефтегазовых. Прибыль высокотехнологичных компаний продолжила расти.

Индекс деловой активности PMI в июне остался чуть выше 50 пунктов. Существенного оживления спроса не ожидается ни в промышленности, ни в секторе услуг.

Полагаем, что курс юаня останется стабильным, с некоторой тенденцией к укреплению.

Япония (USD/JPY): деловая активность стабильная

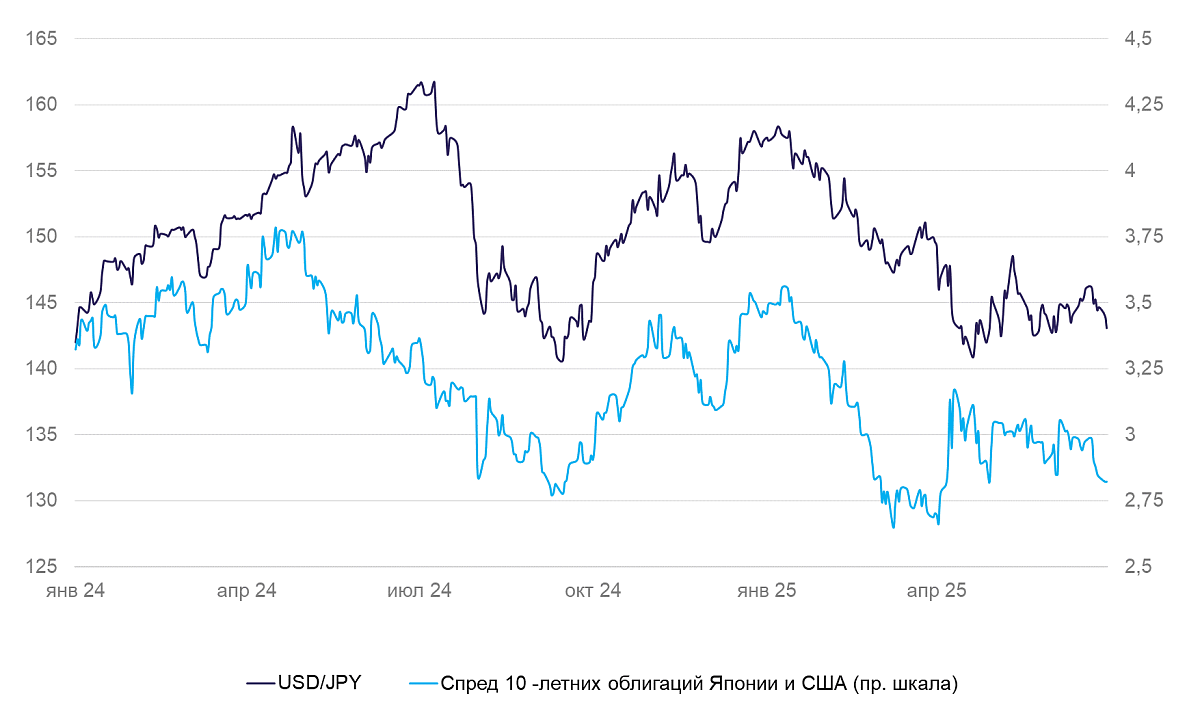

Курс иены на неделе укрепился до 143 за доллар в результате снижения курса доллара.

Экономическая статистика за май говорит о стабильной деловой активности. Промышленное производство выросло на 0,5%, частично компенсировав снижение на 1,1% в апреле. Объем розничных продаж практически не изменился. Безработица осталась на уровне 2,5%.

Продолжаем ожидать укрепления иены в среднесрочной перспективе.

Россия

Рубль (USD/RUB): рубль сохраняет крепкие позиции

Рубль сохраняет крепкие позиции к доллару и юаню и слабеет к евро, который дорожает ко всем остальным валютам. Курс уже шесть недель не покидает узкий коридор 78-80 к доллару США на фоне слабости последнего. Причины все те же: слабый спрос на валюту на фоне высоких ставок и слабеющего внутреннего спроса. Рубль будет крепким, пока накопленный эффект снижения ставки не перераспределит спрос с рублевых активов на валютные.

Мы не видим причин для заметного снижения ставки на июльском заседании. Из значимых факторов, способных повлиять на решение по ставке в июле, остается только динамика кредитования. Инфляционные ожидания быстро не снизятся. Трек по инфляции понятен, но он не дает понимания, насколько устойчиво замедляется рост цен. К заседанию Совета директоров ЦБ 25 июля не будет данных по рынку труда за май, так как эта статистика выходит с задержкой. Также экономика замедляется постепенно, без серьезных движений.

В целом, пока аргументы складываются с пользу постепенного и умеренного движения ставки вниз. Существенный эффект снижения ставки, способный сместить баланс спроса в пользу валютных активов, наступит не раньше конца III — начала IV кварталов.